Rückgedeckte Unterstützungskasse I „Clever Steuern sparen“

Die rückgedeckte Unterstützungskasse bietet Arbeitnehmern mit höherem Einkommen, angestellten Führungskräften, Gesellschafter Geschäftsführern (GGF) und AG-Vorständen einen lukrativen Weg der betrieblichen Versorgung. Während steuerfreie Einzahlungen in den versicherungsförmigen Durchführungswegen der betrieblichen Altersvorsorge (Direktversicherung und Pensionskasse) auf den jährlichen Betrag von 6.248 EUR (2024) begrenzt sind, können Arbeitnehmer, Gesellschafter Geschäftsführer oder AG-Vorstände in nahezu unbegrenzter Höhe steuerfrei Beiträge in die Unterstützungskassenversorgung leisten und damit deutlich effektiver und umfassender ihre Versorgung aufbauen.

Der Vergleich

Über 90 Tarife für die Rückdeckung einer Unterstützungskasse in einem transparenten Vergleich, darunter alle deutschen Marktführer- und Testsiegertarife von Finanztest und Öko-Test.

Teils exklusive Rückdeckungstarife für die Unterstützungskassenversorgung, die ohne Abschlusskosten und Provisionen angeboten werden.

Exklusive fondsbasierte Rückdeckungen der Unterstützungskasse mit gemanagten Anlagekonzepten, aktiven Fonds, passiven Exchange Traded Funds (ETFs)

Ohne Provisionen und Abschlusskosten Versorgung steigern!

Neben herkömmlichen Versicherungstarifen mit inkludierten Abschlusskosten, sogenannten Provisionstarifen, bieten wir für die Rückdeckung Ihrer Unterstützungskassenversorgung sogenannte Nettotarife (Honorartarife) an. Diese werden gänzlich ohne Abschlusskosten und Provisionen kalkuliert. Die Kosteneinsparung begünstigt die Entwicklung Ihres Vorsorgevertrages und sichert Ihnen, abhängig von der Vertragslaufzeit und der Höhe der Einzahlung bis zu 30 Prozent mehr Versorgungsleistung (Kapitalauszahlung oder Rente) gegenüber einer herkömmlichen Unterstützungskassenversorgung, die mit Abschlusskosten für Provisionen belastet ist.

Vorteile der Unterstützungskassenversorgung mit Nettotarifen

Vollständige Einsparung herkömmlich anfallender Abschlusskosten und Provisionen.

Maximale Reduktion laufend anfallender Verwaltungskosten.

Direkter Aufbau von Vertagsdeckungswerten, die bereits nach wenigen Monaten Vertragslaufzeit die Höhe der getätigen Einzahlungen übersteigen.

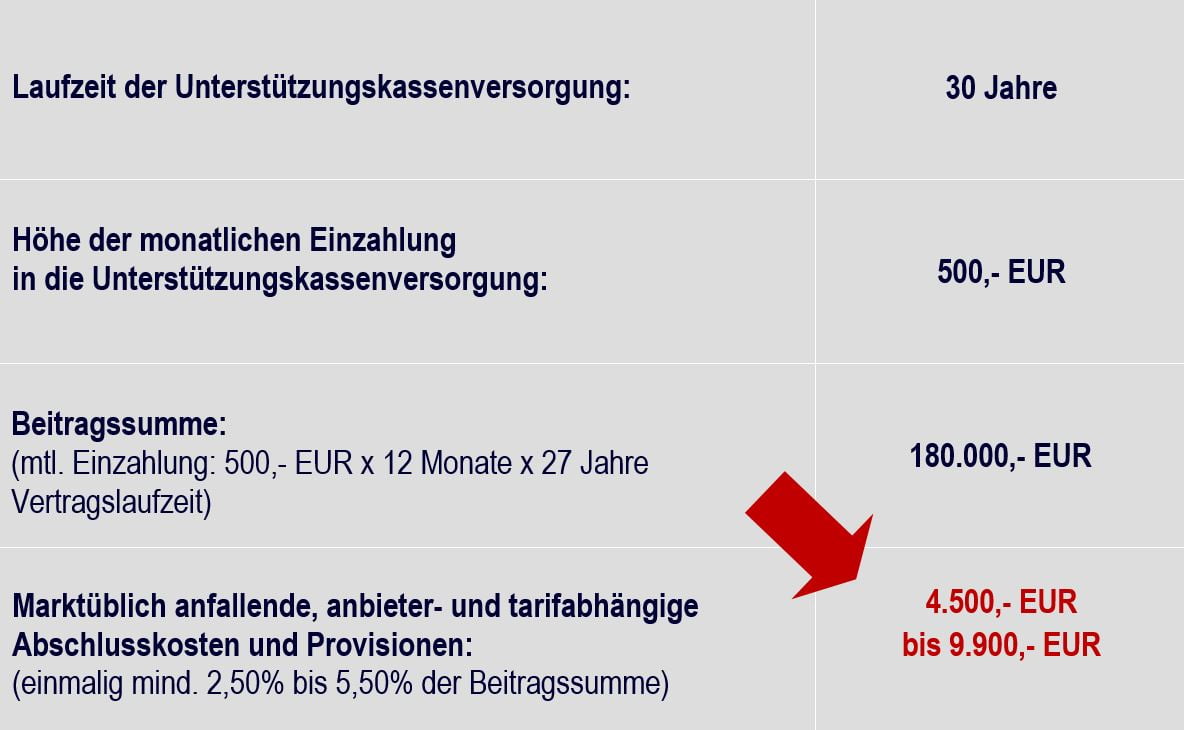

Wie hoch fällt die Einsparung von Abschlusskosten und Provisionen bei einem Nettotarif I Honorartarif aus?

Zur Verdeutlichung der anfallenden Kostenbelastung in Zusammenhang mit den Abschluss eines Provisionstarifes für die Rückdeckung einer Unterstützungskassenzusage finden Sie unten eine exemplarische Berechnung der maktüblich anfallenden Abschlusskosten und Provisionen, die in der Regel anteilig in den ersten fünf Jahren der Vertragslaufzeit aus dem Vertragsguthaben entnommen werden.

Unsere Garantie => 100% ohne Provisionen

Bei der Vermittlung eines provisionsfreien Rückdeckungstarifes verzichten wir gänzlich auf die Annahme von Zuwendungen (Vermittlungs- und Bestandsprovisionen) von Produktgebern (Versicherern). Stattdessen vergüten Sie uns transparent über ein aufwandbezogenes Beratungs- und Vermittlungshonorar, welches nicht nach der Höhe der zum Vertragsbeginn vereinbarten Beitragssumme bemessen wird. Ausschlaggebend für die Höhe des Honorars ist stets der individuelle zeitliche Beratungs- und Vermittlungsaufwand. Dadurch wird sichergestellt, dass primär Ihre Interessen gewahrt werden.

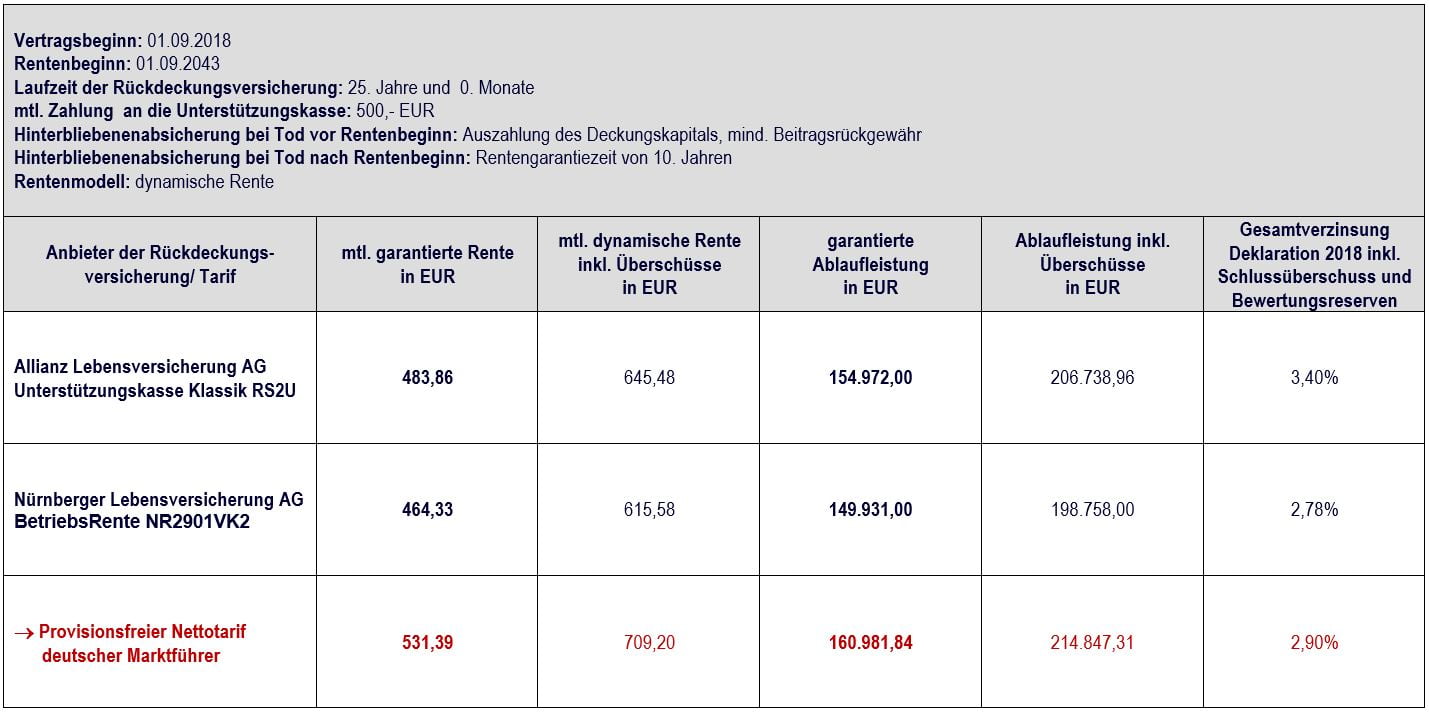

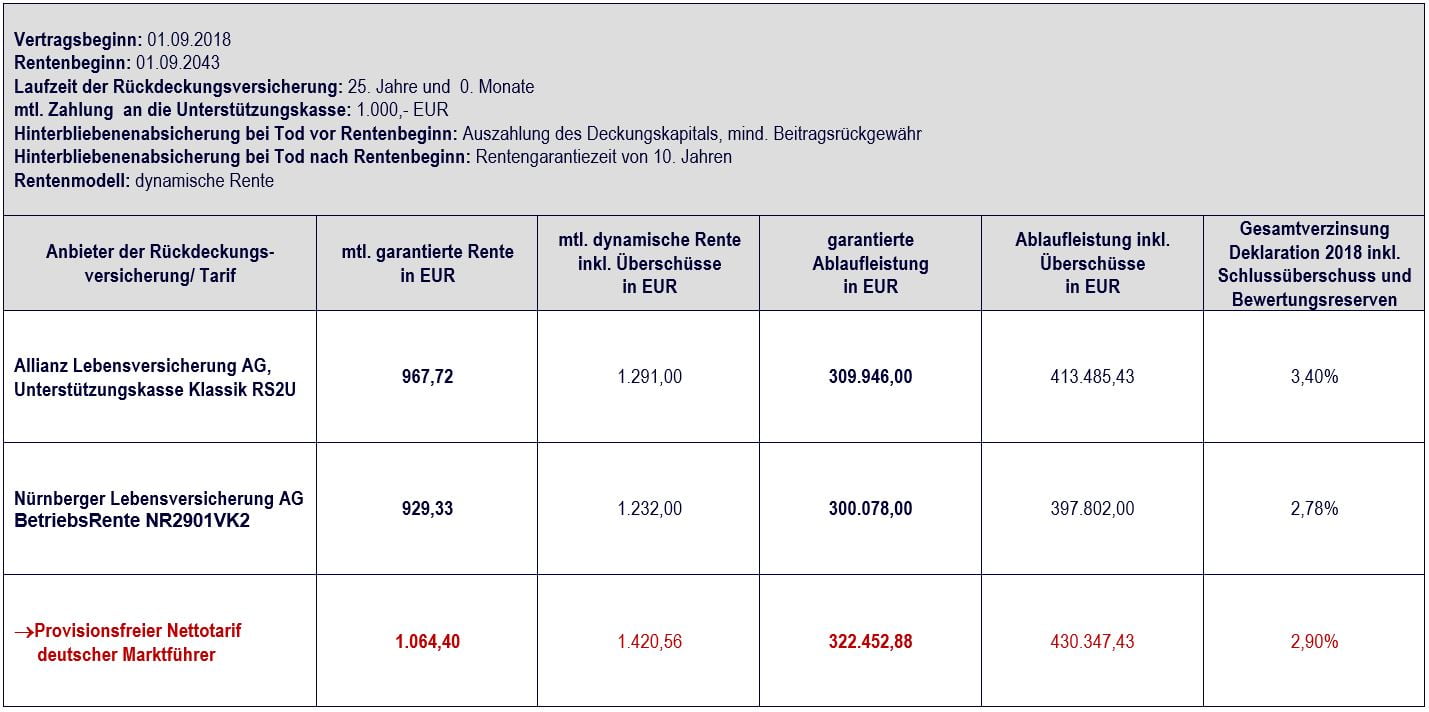

Vergleich: klassische Unterstützungskasse Provisionstarif vs. Nettotarif

Auswirkung der Einsparung von Abschlusskosten und Provisionen auf die Ablauf- und Rentenleistung einer Unterstützungskassenversorgung mit einer klassischen Rückdeckungsversicherung

Allianz Lebensversicherung AG, Allianz Unterstützungskasse Klassik Tarif RS2U und Nürnberger Lebensversicherung AG, Nürnberger BetriebsRente NR2901VK2 vs. Nettotarif (provisionsfreier Tarif), mtl. 500,- EUR

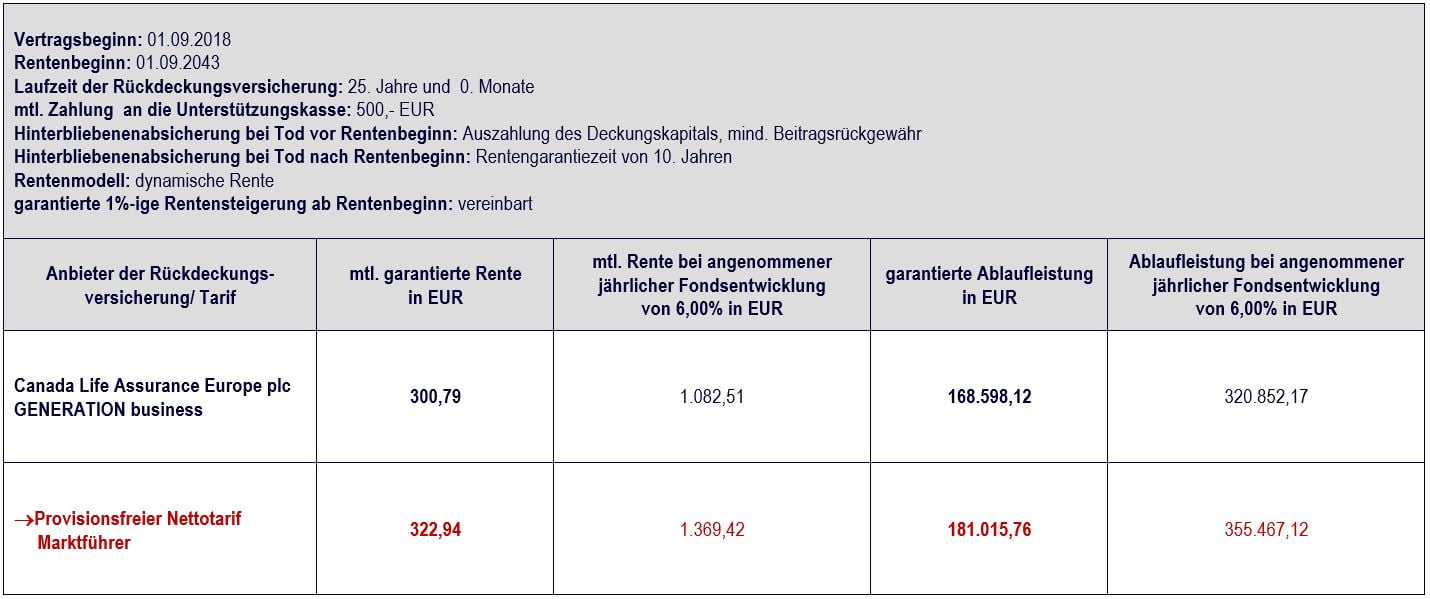

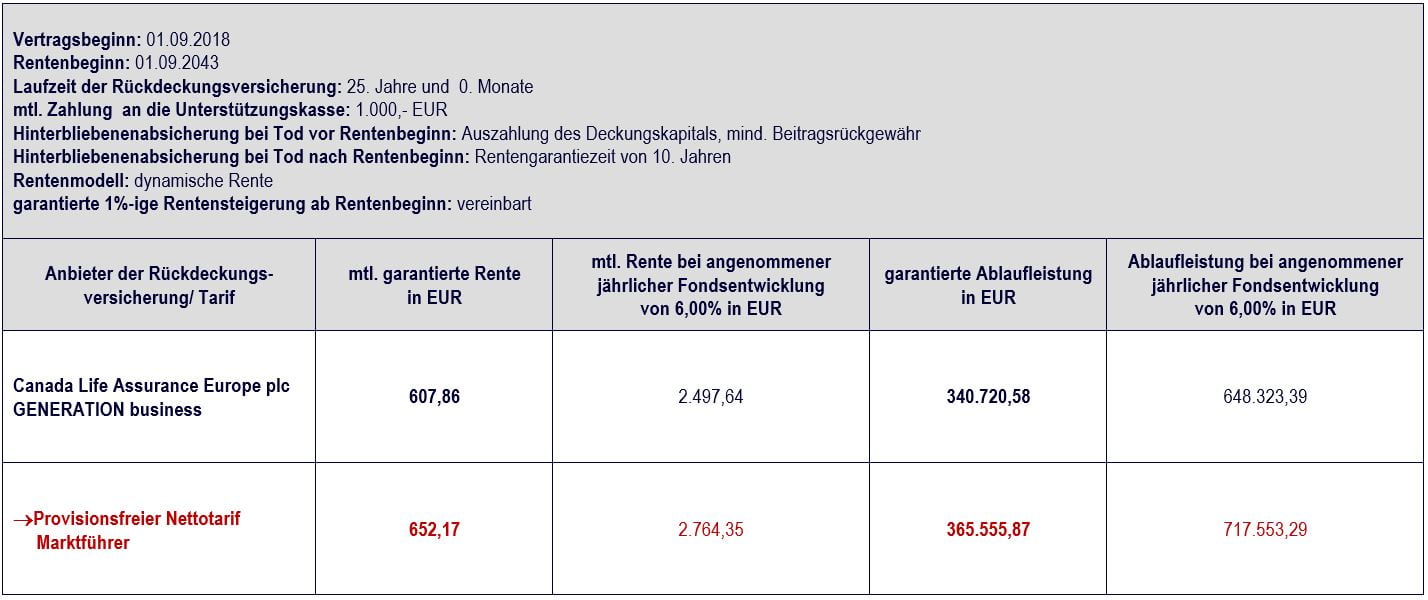

Vergleich: fondsgebundene Unterstützungskasse Provisionstarif vs. Nettotarif

Auswirkung der Einsparung von Abschlusskosten und Provisionen auf die Ablauf- und Rentenleistung einer Unterstützungskassenversorgung mit einer fondsgebundenen Rückdeckungsversicherung

Ihre Vorteile

In Ihrem Auftrag vergleichen wir neutral und kostentransparent über 90 unterschiedliche Tarife für die Rückdeckung Ihrer Unterstützungskassenversorgung, darunter ausschließlich Tarife namhafter deutscher und ausländischer Anbieter inkl. aller Finanztest und Öko-Test Testsiegertarife der letzten Jahre.

Bei der Erstellung des Tarifvergleiches berücksichtigen wir auch teils exklusive provisionsfreie Tarife (Nettotarife), die Sie für die Rückdeckung Ihrer Unterstützungskassenversorgung nutzen können. Mit Nettotarifen sparen Sie teure Abschlusskosten ein und steigern Ihre Versorgungsleistungen um bis zu 30 Prozent.

Sie gehen kein Risiko ein – Ihren persönlichen Vergleich erstellen wir gegen eine einmaliges Honorar in Höhe von EUR 499 zzgl. gesetzl. MwSt, derzeit 19,00%. Beauftragen Sie uns mit der Einrichtung Ihrer gewünschten Unterstützungskassenversorgung, verzichten wir gänzlich auf die Erhebung dieses einmaligen Honorars. Das garantieren wir Ihnen vertraglich.

Maximale Neutralität und Kostentransparenz – Alle in Zusammenhang mit dem Abschluss und der Vertragsverwaltung anfallenden Kosten und Gebühren der Rückdeckungsversicherungen werden offengelegt. Auf Wunsch stellen wir Ihnen ausführliche Kostengutachten zum gewünschten Rückdeckungstarif zur Verfügung.

Folgende Anlagekonzepte für die Unterstützungskassenversorgung stehen Ihnen zur Auswahl

Klassische Rückdeckungsversicherung der Unterstützungskasse mit garantierter Verzinsung in Höhe von 0,25% zzgl. Überschussbeteiligung

Rückdeckungsversicherung der Unterstützungskasse mit Indexpartizipation (sogenannte Indexpolice)

Fondsgebundene Rückdeckungsversicherung der Unterstützungskasse mit aktiv gemanagten oder verwaltenden Fonds

Fondsgebundene Rückdeckungsversicherung der Unterstützungskasse mit passiven Exchange Traded Funds, sog. ETFs

Fordern Sie Ihren persönlichen Unterstützungskassen Tarifvergleich an

Antworten auf häufig gestellte Fragen

Welche Anbieter werden angeboten ?

Allianz Lebensversicherung AG, Alte Leipziger Lebensversicherung AG, AXA Lebensversicherung AG, Bayerische Beamten Lebensversicherung AG, Canada Life Assurance Europe Ltd, Continentale Lebensversicherung AG, Condor Lebensversicherung AG, ERGO Lebensversicherung AG, HDI Lebensversicherung AG, LV 1871 Lebensversicherung a.G., Gothaer Lebensversicherung AG, Nürnberger Lebensversicherung AG, Prisma Life Lebensversicherung, R+V Lebensversicherung AG, Stuttgarter Lebensversicherung a.G., Swiss Life Lebensversicherung AG, Volkswohl Bund Lebensversicherung a.G., Zürich Lebensversicherung AG

Wer finanziert die Beiträge für die Unterstützungskassenversorgung ?

Im Hinblick auf die Ausfinanzierungsart kann zwischen zwei Arten von Unterstützungskassenzusagen unterschieden werden Arbeitgeberfinanzierte Unterstützungskassenzusage Bei der arbeitgeberfinanzierten Unterstützungskasse leistet der Arbeitgeber die Einzahlungen, sogenannte Zuwendungen, an die Unterstützungskasse direkt. Es kommt zu keinem Lohn- oder Gehaltsverzicht beim Arbeitnehmer. Mehr erfahren Unterstützungskassenzusage durch Entgeltumwandlung Bei der sogenannten Entgeltumwandlung verzichtet der Arbeitnehmer auf Entgeltbestandteile (Lohn bzw. Gehalt), die innerhalb der gesetzlichen Grenzen steuer- und sozialabgabenfrei als Beiträge an die Unterstützungskasse abgeführt werden. Mehr erfahren

In welchem Umfang sind die Einzahlungen an die Unterstützungskasse steuer- und sozialabgebenfrei ?

Arbeitgeberfinanzierte Einzahlungen in die Unterstützungskasse sind uneingeschränkt lohnsteuerfrei. Darüber hinaus besteht unbegrenzt keine Verpflichtung Sozialabgaben auf die geleisteten Einzahlungen abzuführen.

Bei der Entgeltumwandlung (arbeitnehmerfinanzierte Unterstützungskasse) unterliegen die Zahlungen an die Unterstützungskasse ebenfalls uneingeschränkt nicht der Lohnsteuerpflicht. Bis zu 4 % der Beitragsbemessungsgrenze der gesetzlichen Rentenversicherung (302 EUR/ mtl. in 2024) sind alle Einzahlungen sozialabgabenfrei.

Wie werden Auszahlungen aus einer Unterstützungskasse steuerlich behandelt ?

Auszahlungen aus einer Unterstützungskasse sind Einkünfte aus nichtselbständiger Arbeit (bezogener Lohn) gem. § 19 Abs.1 Nr. 2 EStG und unterliegen der vollen nachgelagerten Besteuerung sowie der Krankenversicherungspflicht der Rentner (KVdR). Als Freibeträge kommen insbesondere der Versorgungsfreibetrag gem. § 19 Abs. 2 EStG und der Werbungskostenpauschbetrag gem. § 9a EStG in Betracht.

Besonderheit – „Die steuerliche Fünftelungsregel“ Bei einer einmaligen Kapitalauszahlung kann die sogenannte Fünftelungsregel gem. § 34 EStG genutzt werden. Durch eine fiktive Verteilung der Steuerlast auf fünf Jahre ergeben sich für den Leistungsempfänger Vorteile im progressiven Einkommensteuertarif. Bei einer Kapitalauszahlung erfolgt die Abführung der Krankenversicherungsbeiträge pauschal über einen Zeitraum von 10 Jahren mit einer monatlichen Bezugsgröße von 1/120 der Kapitalauszahlung.

Welche Besonderheiten gib es bei Unterstützungskassenversorgungen für Gesellschafter Geschäftsführer (GGF) ?

Die besondere rechtliche Stellung des Gesellschafter Geschäftsführers (GGF) einer GmbH erlaub es ihm die Gestaltung der rückgedeckten Unterstützungskasse optimal zu nutzen. Als Angestellter der GmbH kann der GGF durch Entgeltverzicht nahezu unbegrenzt steuerfrei in die Rückdeckungsversicherung der Unterstützungskasse einzahlen. Alternativ kann auch die GmbH dem Gesellschafter Geschäftsführer eine Versorgungszusage aussprechen, die über die rückgedeckte Unterstützungskasse ausfinanziert wird. Mehr erfahren

Welche Vorteile bietet die Unterstützungskassenversorgung aus Arbeitgebersicht ?

Abzugsfähige Betriebsausgaben Beiträge des Arbeitgebers an die Unterstützungskasse sind Betriebsausgaben und mindern den steuerpflichtigen Gewinn. Unbegrenzte Einzahlungen des Arbeitgebers Beiträge an Unterstützungskassen sind in nahezu unbegrenzter Höhe lohnsteuerfrei und bis zu 4 % der Beitragsbemessungsgrenze (BBG) in der gesetzlichen Rentenversicherung (302 EUR/ mtl. in 2024) auch sozialversicherungsfrei. Einsparung der Sozialabgaben bei Entgeltumwandlungen Bei Entgeltumwandlungen unter der Beitragsbemessungsgrenze zur gesetzlichen Kranken- und Rentenversicherung spart der Arbeitgeber seinen Anteil an Sozialversicherungsbeiträgen (ca. 20 %) auf den jeweiligen Entgeltumwandlungsbetrag des Arbeitnehmers ein. Insolvenzsicherung Im Falle der Insolvenz des Trägerunternehmens sichert der Pensions-Sicherungsverein e.V. die Erfüllung der Versorgungsanwartschaften. Bilanzierung Es besteht keine Bilanzierungs- und Aktivierungspflicht der Versorgungszusage.

Welche Vorteile bietet die Unterstützungskassenversorgung aus Arbeitnehmersicht ?

Unbegrenzte steuerfreie Einzahlung Beiträge zu Unterstützungskassen sind im Gegensatz zu Direktversicherungen, Pensionskassen und Pensionsfonds nahezu in unbegrenzter Höhe lohnsteuerfrei.

Sozialversicherungsfreie Einzahlung Beiträge zu Unterstützungskassen sind bis zu 4 % der Beitragsbemessungsgrenze (BBG) in der gesetzlichen Rentenversicherung (302 EUR/ mtl. in 2024) sozialabgabenfrei. Bei einer Entgeltumwandlung unter der Beitragsbemessungsgrenze zur gesetzlichen Rentenversicherung spart der Arbeitnehmer also für seinen Anteil an Sozialversicherungsbeiträgen auf den Entgeltumwandlungsbetrag ca. 20 % ein.

Hohe Förderquote Bei der Entgeltumwandlung kann der Beitragsaufwand (Nettoverzicht) durch Steuer- und Sozialversicherungseinsparungen, je nach Einkommen und Steuerklasse, bis auf die Hälfte reduziert werden, die staatliche Förderquote beträgt so teilweise über 50 %.

Freibeträge und steuerlich begünstigte Auszahlung Rentenzahlungen sind bis 2039 erst nach Abzug von Freibeträgen, wie dem Versorgungsfreibetrag und dem Zuschlag zum Versorgungsfreibetrag, steuerpflichtig. Kapitalzahlungen werden nach Abzug des Versorgungsfreibetrages und dem Zuschlag zum Versorgungsfreibetrag nach der sog. steuerlichen „Fünftelungsregel“ vergünstigt besteuert.

Freie Wahl zwischen Rente und Kapital Die Vorsorgeleistungen aus Unterstützungskassen können wahlweise als Kapitalauszahlung oder lebenslange Rentenzahlung erfolgen.

Partizipation an den Chancen der Aktienmärkte Durch den Einsatz moderner fondsgebundener Rückdeckungsversicherungen können Anleger von den Chancen der Kapitalmärkte profitieren.

Individueller Rentenbeginn Der Rentenbeginn kann nach individueller Vereinbarung, jedoch nicht vor der Vollendung des 62. Lebensjahres, erfolgen.

Individuelle Hinterbliebenenabsicherung Der Einschluss einer Absicherung der Hinterbliebenen, bei Tod der versicherten Person vor und nach Rentenbeginn ist möglich.

Optionale Berufsunfähigkeitsabsicherung Ein optionaler Einschluss der Absicherung gegen das Risiko der Berufsunfähigkeit ist möglich.

Wie funktioniert die Entgeltumwandlung bei der rückgedeckten Unterstützungskasse ?

|

| ohne Unterstützungskasse | mit Unterstützungskasse | |

| Bruttoentgelt – Entgeltumwandlung = neues Bruttoentgelt |

5.000,- Euro – 0,00 Euro = 5.000,- Euro |

5.000,- Euro – 500,00 Euro = 4.500,- Euro |

| Gesamtbelastung = (Steuern + Sozialversicherungen) | 1.317,17 Euro (937,17 Euro + 380,00 Euro) | 1.146,57 Euro (766,57 Euro + 380 Euro) |

| = Nettoentgelt Auszahlung (verfügbares Netto) | 3.682,83 Euro | 3.353,43 Euro |

| Nettoverzicht bei Umwandlung von 500,- Euro | 329,40 Euro | 329,40 Euro |

| Beitrag an die Unterstützungskasse | 500,00 Euro |

Wie funktioniert der Unterstützungskassen-Check ?

Falls Sie mit der bisherigen Entwicklung Ihrer bestehenden Unterstützungskassenversorgung unzufrieden sind, können Sie diese von uns prüfen zu lassen. Wir analysieren die arbeitsrechtliche Ausgestaltung der Zusage und weisen Sie auf mögliche Rechtsunsicherheiten hin. Darüber hinaus analysieren wir auch die verwendete Rückdeckungsversicherung und erstellen ein ausführliches Kostengutachten dazu.